par Christine Bierre, rédactrice-en-chef de Nouvelle Solidarité

Les résultats concrets du Sommet de Kazan ont déjà fait couler beaucoup d’encre. Certains avaient imaginé une déclaration de guerre contre le dollar et l’Occident, d’autres, un "Grand Soir" contre l’économie capitaliste. Comme si tout cela pouvait se faire d’un claquement de doigts, comme si c’était cela que souhaitait cette nouvelle « majorité mondiale », actrice des changements en cours.

Qu’en est-il réellement ?

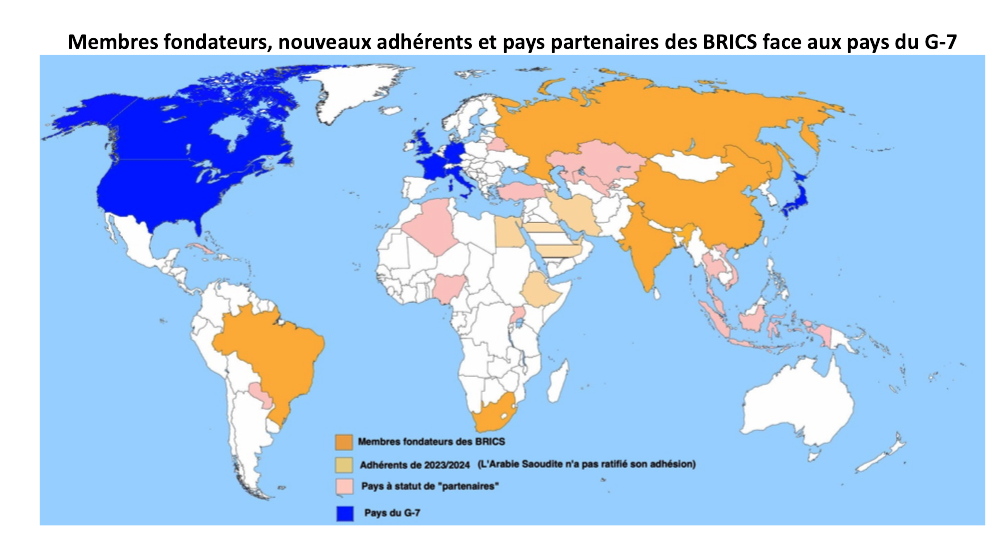

Soulignons d’abord le succès de ce Sommet annuel, le seizième du genre, et mesurons les progrès réalisés par ce groupement venant de tous les continents, passé de cinq membres de plein droit en 2009 à neuf en 2023, et qui compte aujourd’hui 13 pays « partenaires » supplémentaires. Le PIB total de l’association représente 60 000 milliards de dollars, plus que tous les pays du G7 réunis, et depuis une dizaine d’années, elle génère 40 % de la croissance du PIB de l’économie mondiale.

(Voir le rapport de l’envoyé spécial à Kazan, Sébastien Périmony)

Cependant, comme le souligne Vladimir Poutine dans son allocution au Club de Valdai, le but de cet organisme n’est pas d’être contre le dollar ou contre les Etats-Unis, qui ne sont, pour lui, qu’un des systèmes prévalant aujourd’hui dans le monde. Dmitri Peskov, porte-parole du gouvernement russe, l’a aussi souligné à Kazan :

La coopération entre les pays des BRICS n’est dirigée contre personne ni contre quoi que ce soit, ni contre le dollar, ni contre les autres monnaies.

D’ailleurs, deux membres éminents des BRICS, l’Inde et le Brésil, qui ont des relations anciennes avec les Etats-Unis, ne souhaitent pas utiliser le terme de « dédollarisation ».

Pour autant, de par leur adhésion aux BRICS, tous ces pays exigent de pouvoir jouer un rôle plus important dans la gestion des affaires du monde, à la mesure de leur développement actuel, ce que les pays occidentaux leur interdisent au sein des vieilles institutions de Bretton Woods.

Tous mesurent aussi le danger que représente pour leur existence et leur développement, la « militarisation » du dollar, utilisée par les Etats-Unis contre ceux qu’ils perçoivent comme pouvant menacer leur hégémonie. S’ils ne veulent pas d’un conflit bloc contre bloc, s’ils ne veulent pas de conflit avec tel ou tel, tous veulent un rééquilibrage de la situation.

Vers la fin du privilège exorbitant du dollar

Plusieurs décisions prises par les BRICS conduiront très rapidement à ce nécessaire rééquilibrage.

D’abord, celle annoncée à la fin du Sommet, prévoyant de créer un espace BRICS avec 13 nouveaux partenaires : Algérie, Ouganda, Nigeria, Biélorussie, Indonésie, Kazakhstan, Malaisie, Thaïlande, Turquie, Ouzbékistan, Vietnam, Bolivie et Cuba. Pas encore membres de plein droit, ces pays pourront coopérer à divers niveaux avec les BRICS.

Avec ce « renfort » de près d’un milliard d’êtres humains, le groupe BRICS représente désormais plus de 4,6 milliards de personnes, soit 57 % de la planète. La « majorité mondiale », sans conteste !

Ensuite, dans leur déclaration finale en 134 points, et en particulier aux points 59, 62, 66 et 70, les BRICS annoncent leur volonté de procéder à une réforme économique et financière de l’ordre mondial, pour en faire un ordre plus juste pour tous.

Les mesures proposées au point 66 notamment, la création d’un BRICS Clear et d’un BRICS « (ré)assurance », pourraient transformer rapidement la situation, comme l’explique en détail l’économiste franco-russe Jacques Sapir.

Le BRICS Clear

Nous convenons, déclarent les BRICS, d’examiner et d’étudier la faisabilité de la mise en place d’une infrastructure indépendante de règlement et de dépôt transfrontaliers, BRICS Clear, une initiative destinée à compléter les marchés financiers existants de règlement et de dépôt transfrontaliers indépendants.

Cette plateforme d’échanges financiers entre les pays des BRICS, ainsi qu’avec leurs pays partenaires, leur permettra à tous d’échanger dans leurs monnaies nationales.

Le BRICS Clear doit pouvoir fournir une alternative au système SWIFT, ce système automatisé d’échange d’informations qui permet aux banques et autres institutions financières privées du monde entier de transférer des paiements ou des titres de manière rapide et sûre. Plus de 11 ?000 institutions financières l’utilisent, et ses réseaux acheminent en moyenne 44,8 millions de messages par jour.

Géré par les banques centrales des pays du G10, SWIFT, qui utilise le dollar comme monnaie de base, constitue un redoutable instrument de chantage pour les dissidents du système américain. Il suffit que les Etats-Unis décident d’en bloquer l’accès à un adversaire pour que celui-ci se retrouve privé de tout moyen de paiement à l’échelle internationale ! C’est un aspect de la militarisation du dollar qui, ces dernières années, a beaucoup contribué à faire grossir les rangs des BRICS...

Dernier cri de la technologie

Le BRICS Clear utilisera la technologie de la blockchain et des monnaies numériques ou crypto-monnaies étatiques, déjà testée par les banques centrales de Russie et de Chine. Il ne s’agit pas de cryptos spéculatives et instables, comme le bitcoin, mais uniquement de celles dont la valeur est liée à une devise, également appelées « stable-coins ». Elles seront utilisées en particulier pour les paiements en monnaies nationales. Les transferts auront lieu en crypto-monnaies via la blockchain et pourront être reconvertis dans la monnaie choisie par le bénéficiaire.

Ce système, qui privilégiera les transactions en monnaies nationales, fonctionnera sur la base de la plateforme de paiement supranationale « BRICS Bridge », qui est en train de voir le jour et qui devra assurer les transactions au sein des BRICS. Cet ensemble d’institutions pourrait être chapeauté par une autre institution, leur Nouvelle Banque de développement (NDB), qui servirait, selon Jacques Sapir, de plateforme d’intégration, de conversion et de compensation.

Compensation

Dans ce système, la question de la compensation est importante car elle implique des échanges multilatéraux entre plus de 22 pays. Pour limiter le risque de défaut de paiement, dans la plupart des transactions, la chambre de compensation intervient entre acheteur et vendeur et chaque partie règle avec la chambre de compensation plutôt qu’avec sa contrepartie. L’idée qui serait en train de gagner du terrain en Chine et en Russie est que chaque transaction ne soit pas compensée immédiatement, mais seulement à la fin d’une période donnée (du trimestre à l’année), et que les compensations soient réalisées au niveau des « grands acteurs » (englobant les intervenants commerciaux individuels).

Un système semblable a existé en Europe occidentale (1950-1957) dans le cadre de l’Union européenne des paiements (UEP), rappelle Jacques Sapir. À l’époque, le calcul des transactions et le règlement final se faisaient en dollars. Dans le système BRICS Clear, c’est un « stablecoin » qui servira d’unité de compte, tandis que le règlement final se ferait en monnaies nationales.

La BRICS (Ré)assurance

Par ailleurs, les BRICS annoncent la création d’une compagnie BRICS de réassurance. En effet, tous les échanges commerciaux exigent des contrats d’assurance, tant pour le transport des marchandises que pour les contrats eux-mêmes. Et ces assureurs doivent à leur tour être « réassurés ». Il est clair que sans la BRICS (Re)Insurance Company, le système BRICS Clear ne pourrait aller au bout de ses possibilités.

Pour être viable, cependant, la BRICS Clear aura besoin d’une configuration optimale « en termes d’ampleur et d’équilibre des flux commerciaux agro-industriels (aliments, engrais, machines agricoles) ».

Seules la Chine, l’Inde et la Russie offrent aujourd’hui ces conditions. Quant à la BRICS (Ré)assurance, elle devra s’appuyer sur un marché financier dont la profondeur et la liquidité correspondront à ses besoins. Pour le moment, seuls les marchés financiers chinois et dans une moindre mesure, les marchés financiers indiens semblent avoir les caractéristiques idoines pour le fonctionnement d’une grande société d’assurance et de réassurance.

Conséquences de la mise en place de BRICS Clear

Ces mesures pourraient avoir des conséquences majeures pour la structure du commerce mondial et l’usage international du dollar et (secondairement) de l’euro, estime Jacques Sapir, qui note bien que les initiatives BRICS Clear et BRICS (Ré)assurance sont portées par la Chine et la Russie, bien qu’elles soient suivies par tous les membres des BRICS +.

En ce qui concerne le détournement des flux commerciaux, du fait des conditions préférentielles associées au commerce intra-BRICS et entre leurs partenaires, les estimations chiffrent ces pertes à 5 à 7 % du volume pour les pays occidentaux, ce qui n’est pas considérable. Les compagnies d’assurance et de réassurance occidentales, notamment à Londres et Washington, essuieraient également des pertes notables, sans pour autant menacer ce secteur d’une crise généralisée.

Il n’en va pas de même pour les conséquences monétaires de ce que Jacques Sapir considère bel et bien comme un processus de dédollarisation massif et relativement rapide. Un premier bilan devra être fait au dix-septième Sommet, en 2025, mais tous les effets ne s’en feront pas sentir avant trois à cinq ans.

Le commerce intra-BRICS et avec les pays partenaires représenterait aujourd’hui entre 35 % et 40 % du commerce mondial, dont une part qui pourrait être de 20 % est déjà réalisée en devises locales. Cela laisserait donc 28 % à 32 % du commerce mondial, actuellement réalisé en dollars, et qui pourrait progressivement se transformer dans le cadre de BRICS Clear. Potentiellement, la part de ce commerce susceptible d’être « dédollarisée » par le système BRICS Clear dans les cinq ans à venir, pourrait être de 70 % à 80 %, soit entre 19,5 % et 24,5 % du commerce mondial.

Mécaniquement, explique Jacques Sapir, la part du dollar dans les transactions internationales pourrait se réduire d’autant.

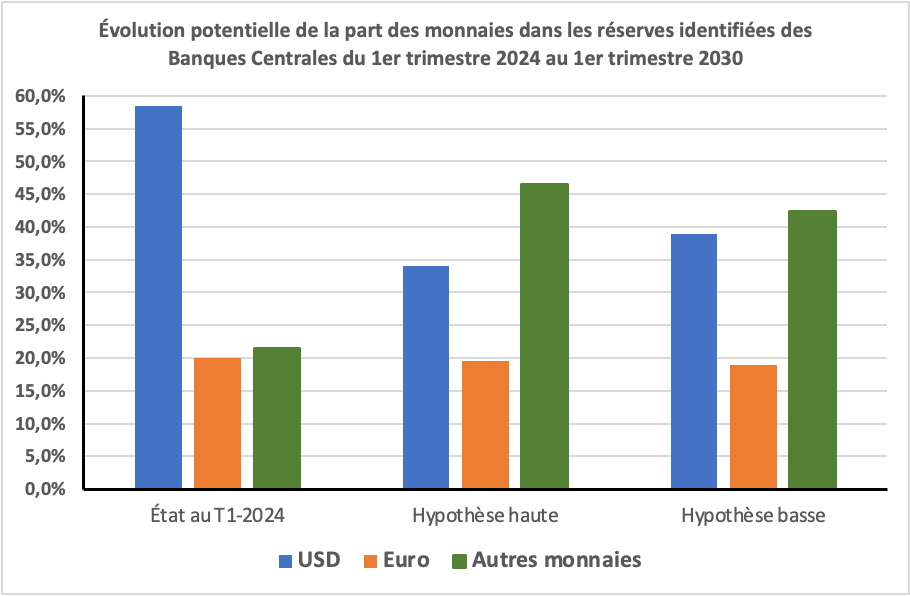

Si on estime que la part des monnaies dans les réserves des banques centrales reflète grossièrement l’emploi dans le commerce de ces monnaies, la part du dollar entre 2024 et 2030 pourrait régresser, de 58,5 % du total des réserves identifiées aujourd’hui, à autour de 34 % à 39 % », selon un scénario de dédollarisation accélérée ou moins rapide, la part de l’euro serait beaucoup moins affectée car l’euro est aujourd’hui surtout massivement utilisé dans le commerce intra-UE et avec les partenaires immédiats de l’UE, où, à part la Turquie, l’impact du commerce avec la ‘zone BRICS’ est faible.

Impact sur la dette publique américaine

L’impact, cependant, ne se limiterait pas à la forte baisse du dollar et à la montée des ‘autres monnaies’. En effet, les montants en dollars détenus par les banques centrales le sont sous la forme de bons du Trésor américains. Le passage de 58 % à 34 %-39 % dans les réserves détenues par les banques centrales impliquerait une vente massive de ces bons du Trésor, provoquant un effondrement du marché obligataire public, et des difficultés importantes pour le Trésor américain à refinancer la dette publique des États-Unis. Au-delà de ces difficultés, on ne peut que spéculer sur les conséquences en matière de confiance dans le dollar.

« On peut donc considérer que la mise en place du système BRICS Clear aura des implications importantes sur la stabilité du système monétaire mondial, et plus précisément sur sa fraction ‘occidentale’.

Alors ? Bloc contre bloc ? Guerre des civilisations ? Non, un moment unique à saisir par les Occidentaux pour mettre en oeuvre, avec les BRICS, une nouvelle architecture de sécurité et de développement mutuel.